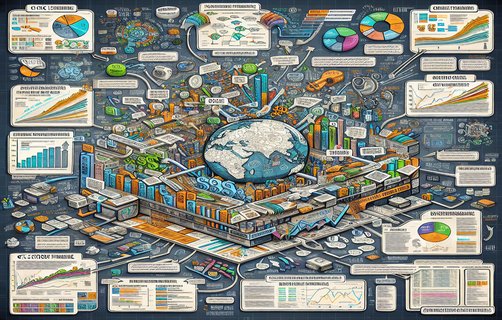

巧妙构建投资组合:数据驱动的策略与风险管理

在当今金融市场中,成功的投资不仅依赖于运气和直觉,更需要严谨的数据分析、清晰的投资策略执行以及科学的资金分配和风险控制。每个投资决策都应该基于深入的市场研究和数据分析,以确保实现可持续的回报。

首先,数据分析是投资决策的基础。投资者需要收集与分析各种金融数据,包括历史价格走势、市场情绪、经济指标、行业发展趋势等。这一过程不仅是对数据的简单罗列,还需要通过统计和经济模型来预测未来的市场变化。例如,可以利用技术分析来识别价格周期,通过数量模型量化策略的有效性。只有在充分理解数据背后的故事后,才能做出明智的投资决策。

在明确了市场走向后,投资策略的制定与执行则是关键一步。一个成功的投资策略应结合个人的风险承受能力和投资目标。例如,长线投资者可能会选择价值投资,而短线交易者则可能更偏好技术分析所提供的信号。策略的执行需要严格按照预设的规则进行,避免情绪化交易,这是保持投资稳定获利的重要环节。

资金分配是确保投资组合健康的另一个重要方面。投资者应根据各个市场领域的发展潜力和自己的风险偏好,将资金分散投资于多个资产,以降低单一投资带来的风险,比如在股市、债市及商品市场之间进行智能配置。这种策略不仅能提高收益,也有助于在波动的市场环境中保持投资组合的稳定性。

接下来,投资回报的管理同样不可忽视。投资者应定期评估所持有资产的表现,并根据市场变化调整投资组合。当某项投资的回报率长期低于预期时,及时的调整是避免损失的最佳方式。同时,合理的止损策略可以有效控制风险,为整体投资提供保障。

此外,风险的分散尤为重要,合理配置不同类型的资产能够降低整体投资风险。例如,将一部分资金配置到防御性资产,如黄金和房地产,可以在股市波动时提供相对安全的保障。同时,使用对冲策略或期权等金融工具也可以有效降低风险。

最后,行情的研判与解读是投资者必须掌握的技能。市场总是受到多重因素的驱动,投资者需要关注宏观经济政策、国际政治动态以及市场情绪等。这些因素不仅影响短期价格波动,也会对长期投资趋势产生重大影响。及时调整策略以应对行情变化是成功投资的关键。

综上所述,构建有效的投资组合需要全方位的分析与策略执行,从数据分析到市场研判,每一步都需要缜密的思考和策略性执行。唯有如此,才能在多变的市场环境中维持稳健的投资收益。